4月中国外贸数据好于预期。海关总署5月9日发布的数据显示,以美元计,4月中国出口总值2924.5亿美元,同比增长1.5%;4月进口总值2201.0亿美元,同比增长8.4%;进出口总值5125.6亿美元,同比增长4.4%;贸易顺差723.5亿美元。

前4个月,中国进出口总值1.94万亿美元,增长2.2%。其中,出口1.1万亿美元,增长1.5%;进口8439.1亿美元,增长3.2%;贸易顺差2556.6亿美元,收窄3.9%。

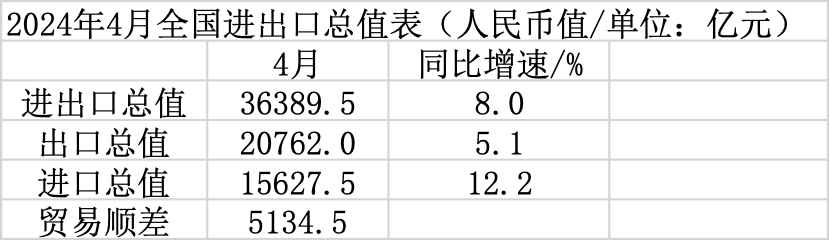

以人民币计,4月中国出口总值2.08万亿元,同比增长5.1%;4月进口总值1.56万亿元,同比增长12.2%;进出口总值3.64万亿元,同比增长8.0%;贸易顺差5134.5亿元。

前4个月,中国进出口总值13.81万亿元,同比增长5.7%。其中,出口7.81万亿元,增长4.9%;进口6万亿元,增长6.8%;贸易顺差1.81万亿元,收窄0.7%。

东盟是4月出口同比增速正增长的主要贡献项

以美元计,4月出口同比增速“由负转正”,较前值大幅回升(以美元计,3月出口额同比下降7.5%),好于市场预期。

中金宏观表示,4月随着高基数因素有所消退,出口同比增速较3月显著改善。从需求的边际变化来看,虽然4月海外制造业PMI有所波动,但整体仍然处于改善过程中。

东方金诚研究发展部总监冯琳认为,4月出口好于预期主要原因一是去年3月集中出运后,4月出口增长动能下滑,导致今年4月出口的同比基数下沉;二是受外需回暖以及稳外贸政策持续显效拉动,当前出口增长动能偏强。

“3月以来,我国官方制造业PMI指数中的新出口订单指数持续处于扩张区间,背后主要是在全球电子行业周期上行,原油等国际大宗商品价格走高,以及欧美央行降息预期影响下,当前全球贸易处于回暖阶段,外需改善带动我国出口增长动能转强。”冯琳说。

光大银行金融市场部宏观研究员周茂华指出,从主要经济体及全球PMI制造业指数看,全球需求仍具扩张动能。

东盟仍是我国第一大贸易伙伴。以美元计,4月单月,中国对东盟出口同比增长8.1%,增幅较上月上行14.4个百分点;1-4月,对东盟出口增速达到6.3%,明显高于整体1.5%的出口增速。

中银证券宏观经济团队指出,东盟是4月出口同比增速正增长的主要贡献项,拉动当月出口同比增速1.3个百分点。

4月我国对主要发达经济体出口增速仍处于同比负增长状态,但降幅有所改善。4月,中国对美国、欧盟和日本的出口同比增速分别为-2.8%、-3.6%和-10.9%,延续了年初以来的同比负增长状态。

冯琳表示,这与其进口需求偏弱,以及我国与这些经济体贸易关系偏冷相关。不过,4月中国对美、欧出口降幅分别较上月大幅收窄13.1和11.4个百分点,对日出口降幅则扩大3.1个百分点。其中,在上年同期基数变化不大的背景下,4月我国对美出口降幅大幅收窄,主要与当月出口环比较快增长有关,背后是当前美国经济走势相对较强,旺盛的居民消费对来自我国的进口商品需求增加。对欧出口降幅收窄也同样源于近期欧洲经济景气度有所改善,进口需求增加。近期我国对日出口持续处于较大幅度下滑状态,主要源于当前日本经济增长主要由商品和服务出口推动,其国内制造业和消费偏弱,进口需求不振。

“4月欧、美对当月出口同比增速的贡献仍为负,但欧、美外需对当月出口增速的拖累均有收窄,负贡献较3月分别收窄1.7和1.9个百分点。”中银证券宏观经济团队表示。

机电产品占出口比重较大,其中,汽车出口增长表现良好。4月,汽车(包括底盘)出口量同比增长32.4%,出口额同比增长28.8%,分别较3月加快6.7和0.4个百分点。冯琳认为,主要动力来自新能源汽车出口大幅增长,2021年以来,我国在新能源汽车领域实现“弯道超车”,加之具有突出的价格优势,在包括欧盟等发达经济体在内的全球新能源汽车市场的占比大幅提升,传统燃油汽车出口则在俄罗斯市场实现高速增长。

受基数因素、出口改善带动等影响,4月进口同比增速“转正”

以美元计,4月进口总值2201.0亿美元,同比增长8.4%,前值为下降1.9%,同比反弹超预期。

其中,上年低基数影响是主要因素之一——以美元计,2023年4月中国进口总额同比增速为-7.9%。

“受上年同期基数下沉、出口改善带动配套进口需求、原油等大宗商品价格上涨等因素拉动。”冯琳称,我国对外贸易具有“大进大出”特征,加工贸易占比较高,4月出口加速会在一定程度上带动进口量增加。此外,前期国际原油、有色金属价格走高,推升我国进口商品价格,也会带动进口额增速加快。

周茂华指出,我国能源、原材料等进口数量保持快速增长,进口价格涨跌互现,铁矿石、原油、铜材等商品量价齐升,而煤炭、天然气成品油和初级形状塑料等商品进口量增价跌。

“从进口商品数量看,我国内需保持复苏态势,主要是国内循环畅通与宏观政策发力,终端需求复苏逐步向中上游传导,工业制造业经营与库存改善,带动企业补库存动能逐步增强。”周茂华说。

财信研究院指出,建材商品进口数量增速环比提高,一方面有低基数的影响,但也反映出国内需求尤其是基建投资加快的支撑。预计未来政策靠前发力将巩固和增强国内回升向好态势,未来进口增速有望延续温和回升态势。

二季度出口有望延续恢复态势

展望未来,周茂华认为,全球需求温和扩张,我国外贸出口多元化,电动汽车、新能源电池及装备制造等产品海外需求旺盛,以及去年基数回落,未来几个月我国外贸出口增速有望保持增长。

其中,出口增长动能偏强势头有望延续。冯琳预计,5月出口额同比增速将达到10.0%左右,二季度出口增速会较一季度明显加快。

从全球来看,财信研究院认为,预计全球制造业温和恢复、美国补库存周期开启将对出口数量形成一定支撑。

“全年来看,预计美国经济韧性仍存,尤其是商品相关的需求有望继续改善,二次通胀风险也有所上升,都将支撑中国出口。”中金宏观表示。

但冯琳也指出,在全球经济增长乏力、外贸环境不确定性增加的前景下,全年我国出口恐难现大幅正增长,外需对宏观经济的拉动作用不宜过度高估。特别是当前美欧贸易保护主义又有抬头之势,重点针对近期增速较快的“新三样”及船舶出口。其中,去年10月欧盟启动从中国进口新能源汽车反补贴调查,调查预计将在启动后的13个月内完成,而且可能在今年7月就开始征收临时关税。

出口价格增速持续下行是2023年出口负增的主要拖累,对此,财信研究院认为,预计年内上述拖累作用趋于缓解。一方面,PPI同比增速领先出口价格增速0-6个月左右,去年7月份起前者降幅已经收窄,预示着出口价格增速也有望重回上行通道。另一方面,虽然最近几个月PPI收窄速度不及预期,但预计在低基数、国内投资需求释放以及海外地缘政治关系紧张的共同影响下,未来PPI大概率延续降幅收窄趋势,也对出口价格形成支撑。

进口方面,周茂华认为,国内需求呈现稳步修复态势,消费和内需改善提振进口需求;工业制造业库存与经营状况持续改善,加之宏观政策支持,国内企业主动补库存动力有望增强;加之进口价格拖累减弱、基数回落。“预计未来几个月进口同比增长有望适度加快。”